Su richiesta di alcuni lettori, pubblichiamo il testo del Decreto legge del 26 giugno 2012, pubblicato sulla Gazzetta Ufficiale n.204 del 1.9.2012

Su richiesta di alcuni lettori, pubblichiamo il testo del Decreto legge del 26 giugno 2012, pubblicato sulla Gazzetta Ufficiale n.204 del 1.9.2012

“Determinazione delle condizioni, dei limiti e delle modalita’ di applicazione delle agevolazioni di cui ai commi da 341 a 341-ter, dell’articolo 1, della legge n. 296/2006 e ss.mm. e ii., alla Zona franca urbana dell’Aquila”

IL MINISTRO DELLO SVILUPPO ECONOMICO di concerto con IL MINISTRO DELL’ECONOMIA E DELLE FINANZE

Vista la legge 27 dicembre 2006, n. 296 e successive modifiche e integrazioni, recante «Disposizioni per la formazione del bilancio

annuale e pluriennale dello Stato» (legge finanziaria 2007) e, in particolare, il comma 340 dell’articolo 1 con il quale sono istituite

le Zone Franche Urbane;

Visti i commi da 341 a 341-ter del citato articolo 1 della legge n. 296 del 2006 con il quale sono disposte agevolazioni fiscali in favore delle piccole e micro imprese operanti nelle Zone Franche Urbane;

Visto il decreto-legge 28 aprile 2009, n. 39, convertito, con modificazioni, dalla legge 24 giugno 2009, n. 77, recante «Interventi urgenti in favore delle popolazioni colpite dagli eventi sismici nella regione Abruzzo nel mese di aprile 2009 e ulteriori interventi urgenti di protezione civile» e, in particolare, l’articolo 10, comma 1-bis con il quale e’ stabilito che il CIPE, su proposta del Ministero dello sviluppo economico e sentita la Regione Abruzzo, provvede alla individuazione e alla perimetrazione, nell’ambito dei territori comunali della provincia di L’Aquila e di quelli di cui all’articolo 1 del medesimo decreto, delle Zone Franche Urbane, istituendo altresi’, per il finanziamento delle predette Zone, un apposito Fondo nello stato di previsione della spesa del Ministero dell’economia e delle finanze;

Vista la delibera CIPE 13 maggio 2010, n. 39, pubblicata nella Gazzetta Ufficiale della Repubblica italiana del 16 novembre 2010, n. 268, con la quale sono state disposte l’individuazione e la perimetrazione della Zona Franca Urbana del Comune di L’Aquila e

l’assegnazione delle relative risorse;

Visto il decreto-legge 24 gennaio 2012, n. 1, convertito, con modificazioni, dalla legge 24 marzo 2012, n. 27, recante «Disposizioni urgenti per la concorrenza, lo sviluppo delle infrastrutture e la competitivita’» e, in particolare, l’articolo 70, comma 1, con il quale e’ previsto che le risorse del Fondo di cui all’articolo 10, comma 1-bis, del decreto-legge n. 39 del 2009 possono essere utilizzate per la concessione delle agevolazioni di cui all’articolo 1, comma 341, della citata legge n. 296 del 2006, anche a titolo di de minimis, in favore delle piccole e micro imprese, gia’ costituite o che si costituiranno entro il 31 dicembre 2014, situate nella Zona Franca Urbana di L’Aquila;

Visto il comma 2 del medesimo articolo 70 del decreto-legge n. 1 del 2012, che rinvia a un decreto del Ministro dello sviluppo economico, di concerto con il Ministro dell’economia e delle finanze, la determinazione delle condizioni, dei limiti e delle modalita’ di applicazione delle predette agevolazioni;

Visti la definizione di piccola e di micro impresa di cui alla Raccomandazione della Commissione europea 2003/361/CE del 6 maggio 2003, nonche’ il decreto del Ministro delle attivita’ produttive 18 aprile 2005, pubblicato nella Gazzetta Ufficiale della Repubblica italiana del 12 ottobre 2005, n. 238, con il quale sono adeguati i criteri di individuazione di piccole e medie imprese alla disciplina comunitaria;

Visto il Regolamento (CE) n. 1998/2006 della Commissione del 15 dicembre 2006 relativo all’applicazione degli articoli 87 e 88 del Trattato agli aiuti d’importanza minore («de minimis»), pubblicato nella G.U.U.E. L 379 del 28 dicembre 2006 e successive modificazioni e integrazioni;

Visto l’articolo 27, commi 1 e 2, del decreto-legge 6 luglio 2011, n. 98, convertito, con modificazioni, dalla legge 15 luglio 2011, n. 111, recante il regime fiscale di vantaggio per l’imprenditoria giovanile e i lavoratori in mobilita’;

Visto l’articolo 13 della legge 23 dicembre 2000, n. 388, recante disposizioni per il regime agevolato delle nuove iniziative imprenditoriali;

Visto il decreto legislativo 9 luglio 1997, n. 241, recante norme di semplificazione degli adempimenti dei contribuenti in sede di dichiarazione dei redditi e dell’imposta sul valore aggiunto, nonche’ di modernizzazione del sistema di gestione delle dichiarazioni e, in particolare l’articolo 17 che prevede la compensabilita’ di crediti e debiti tributari e previdenziali;

Visto il decreto legislativo 15 dicembre 1997, n. 446, recante istituzione dell’imposta regionale sulle attivita’ produttive, revisione degli scaglioni, delle aliquote e delle detrazioni Irpef e istituzione di una addizionale regionale a tale imposta, nonche’ riordino della disciplina dei tributi locali;

Visto il decreto legislativo 30 dicembre 1992, n. 504, recante il riordino della finanza degli enti territoriali, a norma dell’articolo 4 della legge 23 ottobre 1992, n. 421;

Visto il testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni e integrazioni;

Visto il decreto del Ministro del lavoro, della salute e delle politiche sociali 1° dicembre 2009, pubblicato nella Gazzetta Ufficiale della Repubblica italiana del 30 dicembre 2009, n. 302, recante la determinazione del massimale di retribuzione ai fini dell’esonero del versamento dei contributi previdenziali, emanato ai sensi della lettera d) del comma 341 dell’articolo 1 della legge 27 dicembre 2006, n. 296;

Decreta:

Art. 1: Ambito di applicazione

1. Il presente decreto stabilisce, in attuazione di quanto previsto

all’articolo 70 del decreto-legge 24 gennaio 2012, n. 1, convertito,

con modificazioni, dalla legge 24 marzo 2012, n. 27, le condizioni, i

limiti e le modalita’ di applicazione delle agevolazioni di cui alle

lettere a), b), c) e d) del comma 341 dell’articolo 1 della legge 27

dicembre 2006, n. 296 e successive modifiche e integrazioni, in

favore delle piccole e micro imprese localizzate all’interno della

Zona Franca Urbana del Comune di L’Aquila (nel seguito ZFU),

istituita ai sensi dell’articolo 10, comma 1-bis, del decreto-legge

28 aprile 2009, n. 39, convertito, con modificazioni, dalla legge 24

giugno 2009, n. 77, e successive modificazioni e integrazioni.

Art. 2: Beneficiari

1. Possono beneficiare delle agevolazioni di cui al presente

decreto, salvo quanto previsto al comma 2 e alle condizioni di cui ai

commi 3 e 4, le imprese:

a) di piccola e micro dimensione, ai sensi di quanto stabilito

dalla Raccomandazione 2003/361/CE della Commissione, del 6 maggio

2003 e del decreto del Ministro delle attivita’ produttive 18 aprile

2005;

b) gia’ costituite alla data di presentazione dell’istanza di cui

all’articolo 11, purche’ la data di costituzione dell’impresa non sia

successiva al 31 dicembre 2014, e regolarmente iscritte al Registro

delle imprese;

c) che svolgono la propria attivita’ all’interno della ZFU, ai

sensi di quanto previsto ai commi 5 e 6;

d) che si trovano nel pieno e libero esercizio dei propri diritti

civili, che non sono in liquidazione volontaria o sottoposte a

procedure concorsuali.

2. Non sono ammessi alle agevolazioni di cui al presente decreto i

soggetti che si trovano in una o piu’ delle condizioni individuate

dall’articolo 1 del Regolamento (CE) n. 1998/2006 della Commissione

del 15 dicembre 2006, relativo all’applicazione degli articoli 87 e

88 del Trattato agli aiuti di importanza minore («de minimis») e

successive modifiche e integrazioni (nel seguito Regolamento (CE) n.

1998/2006). In particolare, le agevolazioni di cui al presente

decreto non possono essere concesse:

a) a imprese attive nel settore della pesca e dell’acquacoltura

che rientrano nel campo di applicazione del Regolamento (CE) n.

104/2000 del Consiglio;

b) a imprese attive nel settore della produzione primaria dei

prodotti agricoli di cui all’allegato I del Trattato;

c) per lo svolgimento di attivita’ connesse all’esportazione

verso Paesi terzi o Stati membri, ossia aiuti direttamente collegati

ai quantitativi esportati, alla costituzione e gestione di una rete

di distribuzione o ad altre spese correnti connesse con l’attivita’

d’esportazione;

d) per gli interventi subordinati all’impiego preferenziale di

prodotti interni rispetto ai prodotti d’importazione;

e) a imprese attive nel settore carboniero ai sensi del

Regolamento (CE) n. 1407/2002;

f) a imprese in difficolta’ ai sensi degli Orientamenti

comunitari sugli aiuti di Stato per il salvataggio e la

ristrutturazione di imprese in difficolta’.

3. I contribuenti cui e’ applicabile il regime fiscale di vantaggio

per l’imprenditoria giovanile e i lavoratori in mobilita’ di cui

all’articolo 27, commi 1 e 2, del decreto-legge 6 luglio 2011, n. 98,

convertito, con modificazioni, dalla legge 15 luglio 2011, n. 111,

possono accedere alle agevolazioni di cui al presente decreto a

condizione che abbiano optato per l’applicazione dell’imposta sul

valore aggiunto e delle imposte sui redditi nei modi ordinari, con le

modalita’ previste dal comma 110 dell’articolo 1 della legge 24

dicembre 2007, n. 244.

4. I soggetti che abbiano optato per il regime fiscale agevolato

per le nuove iniziative produttive di cui all’articolo 13 della legge

23 dicembre 2000, n. 388 e successive modifiche e integrazioni,

possono accedere alle agevolazioni di cui al presente decreto

comunicando all’Agenzia delle entrate formale rinuncia al predetto

regime agevolato, con le modalita’ previste dal provvedimento del

Direttore dell’Agenzia delle entrate del 14 marzo 2001.

5. Per accedere alle agevolazioni di cui al presente decreto, e’

necessario che i soggetti individuati ai sensi del comma 1 abbiano un

ufficio o locale destinato all’attivita’, anche amministrativa,

all’interno della ZFU.

6. Per i soggetti di cui al comma 1 che svolgono attivita’ non

sedentaria, oltre alla condizione di cui al comma 5, e’ necessario,

alternativamente, che:

a) presso l’ufficio o locale di cui al comma 5 sia impiegato

almeno un lavoratore dipendente a tempo pieno o parziale che vi

svolga la totalita’ delle ore;

b) realizzino almeno il 25 percento del proprio volume di affari

da operazioni effettuate all’interno della ZFU.

Art. 3: Agevolazioni concedibili

1. I soggetti di cui all’articolo 2 possono beneficiare, nei limiti

previsti al comma 2 e della dotazione finanziaria del Fondo di cui

all’articolo 10, comma 1-bis, del decreto-legge n. 39 del 2009 (nel

seguito Fondo), delle agevolazioni previste alle lettere a), b), c) e

d) del comma 341 dell’articolo 1 della legge 27 dicembre 2006, n. 296

e successive modifiche e integrazioni, consistenti in:

a) esenzione dalle imposte sui redditi di cui all’articolo 6;

b) esenzione dall’imposta regionale sulle attivita’ produttive di

cui all’articolo 8;

c) esenzione dall’imposta municipale propria per i soli immobili

siti nella ZFU, posseduti e utilizzati dai soggetti di cui

all’articolo 2 per l’esercizio dell’attivita’ economica, di cui

all’articolo 9;

d) esonero dal versamento dei contributi sulle retribuzioni da

lavoro dipendente di cui all’articolo 10.

2. Ai sensi di quanto previsto all’articolo 2, comma 2, del

Regolamento (CE) n. 1998/2006, ciascun soggetto ammesso alle

agevolazioni di cui al presente decreto puo’ beneficiare delle

esenzioni di cui al comma 1, tenuto conto di eventuali ulteriori

agevolazioni gia’ ottenute dall’impresa a titolo di de minimis

nell’esercizio finanziario in corso alla data di presentazione

dell’istanza di cui all’articolo 11 e nei due esercizi finanziari

precedenti, fino al limite massimo di 200.000,00 euro, ovvero di

100.000,00 euro nel caso di imprese attive nel settore del trasporto

su strada, nonche’ di eventuali ulteriori agevolazioni ottenute, non

a titolo di de minimis, dall’impresa, cumulabili con i benefici di

cui al presente decreto.

3. Le agevolazioni di cui al comma 1 decorrono dal periodo di

imposta di accoglimento dell’istanza di cui all’articolo 11.

Art. 4: Riserve

1. Nell’ambito della dotazione finanziaria del Fondo, una quota

pari al:

a) 20 percento delle risorse disponibili e’ riservata in favore

dei soggetti, aventi i requisiti di cui all’articolo 2, che, alla

data di presentazione dell’istanza di agevolazione di cui

all’articolo 11, si trovano nei primi tre periodi di imposta dalla

data di costituzione dell’impresa;

b) 10 percento delle risorse disponibili e’ riservata in favore

dei soggetti di cui all’articolo 2 che svolgono l’attivita’ economica

nel centro storico del Comune di L’Aquila. Sono considerati tali i

soggetti che rispettano i medesimi requisiti, fatto salvo il diverso

ambito territoriale di riferimento, di cui all’articolo 2, comma 5 e,

nel caso di soggetti che svolgono attivita’ d’impresa non sedentaria,

di cui al comma 6 del medesimo articolo 2.

2. Le somme non impiegate dalla riserva di cui alla lettera b) del

comma 1 sono utilizzate a copertura delle istanze, che non gravano

sulla predetta riserva, rimaste prive di integrale copertura di

L’Aquila.

Art. 5: Gestione del Fondo

1. L’attivita’ di regolazione contabile delle minori entrate,

fiscali e contributive, derivanti dalla fruizione da parte dei

soggetti beneficiari delle predette esenzioni, e’ affidata

all’Agenzia delle entrate.

2. Ai fini di cui al comma 1, il Ministero dell’economia e delle

finanze versa le risorse del Fondo sulla contabilita’ speciale n.

1778, intestata «Agenzia delle Entrate – fondi di bilancio» ed

utilizzata per l’esecuzione delle regolazioni contabili di cui al

comma 1.

Art. 6: Esenzione dalle imposte sui redditi

1. Il reddito derivante dallo svolgimento dell’attivita’ svolta

dall’impresa nella ZFU, fino a concorrenza dell’importo di 100.000,00

euro per ciascun periodo di imposta e fatto salvo quanto previsto al

comma 5, e’ esente dalle imposte sui redditi, a decorrere dal periodo

di imposta di accoglimento della istanza di cui all’articolo 11, nei

limiti delle seguenti percentuali:

a) 100 percento, per i primi cinque periodi di imposta;

b) 60 percento, per i periodi di imposta dal sesto al decimo;

c) 40 percento, per i periodi di imposta undicesimo e dodicesimo;

d) 20 percento, per i periodi di imposta tredicesimo e

quattordicesimo.

2. Ai fini della determinazione del reddito per cui e’ possibile

beneficiare dell’esenzione di cui alla lettera a) del comma 341

dell’articolo 1 della legge n. 296/2006, non rilevano le plusvalenze

e le minusvalenze realizzate ai sensi degli articoli 54, 86 e 101 del

Testo Unico sulle Imposte sui Redditi (nel seguito TUIR), ne’ le

sopravvenienze attive e passive di cui agli articoli 88 e 101 del

medesimo TUIR.

3. I componenti positivi e negativi riferiti a esercizi precedenti

a quello di accoglimento della istanza di cui all’articolo 11, la cui

tassazione o deduzione e’ stata rinviata in conformita’ alle

disposizioni del TUIR, concorrono, in via ordinaria, alla

determinazione del reddito.

4. Ai fini del presente articolo, non si applica la disposizione di

cui al secondo periodo del comma 1 dell’articolo 83 del TUIR.

5. Il limite di 100.000,00 euro di cui al comma 1 e’ maggiorato,

per ciascuno dei periodi di imposta di cui al medesimo comma 1, di un

importo pari a 5.000,00 euro, ragguagliato ad anno, per ogni nuovo

dipendente, residente all’interno del Sistema Locale di Lavoro in cui

ricade la ZFU, assunto a tempo indeterminato dall’impresa

beneficiaria. A tale fine, rilevano le nuove assunzioni che

costituiscono un incremento del numero di dipendenti assunti con

contratto a tempo indeterminato, sia a tempo pieno che parziale,

rispetto al numero di lavoratori, assunti con la medesima tipologia

di contratto, in essere alla data di chiusura del periodo di imposta

precedente a quello di decorrenza dell’esenzione di cui al presente

articolo. La maggiorazione spetta per i nuovi assunti che svolgono

attivita’ di lavoro dipendente solo all’interno della ZFU.

L’incremento e’ considerato al netto delle diminuzioni verificatesi

in societa’ controllate o collegate all’impresa richiedente ai sensi

dell’articolo 2359 del codice civile o facenti capo, anche per

interposta persona, al medesimo soggetto.

6. Nel caso in cui il soggetto svolga la propria attivita’ anche al

di fuori della ZFU, ai fini della determinazione del reddito prodotto

nella ZFU, sussiste l’obbligo in capo all’impresa di tenere

un’apposita contabilita’ separata. Le spese e gli altri componenti

negativi relativi a beni e servizi adibiti promiscuamente

all’esercizio dell’attivita’ nella ZFU e al di fuori di essa

concorrono alla formazione del reddito prodotto nella ZFU per la

parte del loro importo che corrisponde al rapporto tra l’ammontare

dei ricavi o compensi e altri proventi che concorrono a formare il

reddito prodotto dall’impresa nella ZFU e l’ammontare di tutti gli

altri ricavi o compensi e altri proventi. Per il periodo d’imposta in

corso alla data di emanazione del presente decreto non si applicano

le disposizioni del presente comma.

Art. 7: Rilevanza del reddito esente

1. Ai fini del riconoscimento delle detrazioni per carichi di

famiglia ai sensi dell’articolo 12, comma 2, del TUIR, rileva

altresi’ il reddito determinato ai sensi dell’articolo 6.

2. Ai fini dell’applicazione degli articoli 12, commi 1, 13, 15 e

16 del TUIR, il reddito determinato ai sensi dell’articolo 6 e’

computato in aumento del reddito complessivo. Resta fermo il computo

del predetto reddito ai fini dell’accesso alle prestazioni

previdenziali e assistenziali.

3. Il reddito determinato ai sensi dell’articolo 6 concorre alla

formazione della base imponibile dell’addizionale regionale

all’imposta sul reddito delle persone fisiche di cui all’articolo 50

del decreto legislativo 15 dicembre 1997, n. 446 e dell’addizionale

comunale di cui all’articolo 1 del decreto legislativo 28 settembre

1998, n. 360.

Art. 8: Esenzione dall’imposta regionale sulle attivita’ produttive

1. Per ciascuno dei primi cinque periodi di imposta decorrenti da

quello di accoglimento dell’istanza di cui all’articolo 11,

dall’imposta regionale sulle attivita’ produttive e’ esentato il

valore della produzione netta.

2. Ai fini di cui al comma 1, per la determinazione del valore

della produzione netta, non rilevano le plusvalenze e le minusvalenze

realizzate.

3. I componenti positivi e negativi riferiti a esercizi precedenti

a quello di accoglimento della istanza di cui all’articolo 11, la cui

tassazione o deduzione e’ stata rinviata in applicazione

dell’articolo 5-bis del decreto legislativo 15 dicembre 1997, n. 446,

nonche’ della disciplina vigente in data anteriore a quella di

introduzione delle modifiche recate dal comma 50 dell’articolo 1

della legge 24 dicembre 2007, n. 244, concorrono alla determinazione

del valore della produzione netta.

4. Nel caso in cui l’impresa svolga la propria attivita’ anche al

di fuori della ZFU, ai fini della determinazione, ai sensi di quanto

previsto ai commi 2 e 3, della quota di valore della produzione netta

per cui e’ possibile beneficiare dell’esenzione dall’imposta

regionale sulle attivita’ produttive, si applicano le disposizioni di

cui all’articolo 4, comma 2, del decreto legislativo 15 dicembre

1997, n. 446.

Art. 9: Esenzione dall’imposta municipale propria

1. Per gli immobili situati nella ZFU, posseduti e utilizzati dai

soggetti di cui all’articolo 2 per l’esercizio dell’attivita’

d’impresa, e’ riconosciuta l’esenzione dall’imposta municipale

propria per l’anno 2012.

Art. 10: Esonero dal versamento dei contributi sulle retribuzioni da lavoro dipendente

1. Relativamente ai soli contratti a tempo indeterminato, ovvero a

tempo determinato di durata non inferiore a 12 mesi, e a condizione

che almeno il 30 percento degli occupati risieda nel Sistema Locale

di Lavoro in cui ricade la ZFU, e’ riconosciuto, nei limiti del

massimale di retribuzione fissato dall’articolo 1, comma 1, del

decreto del Ministro del lavoro del lavoro, della salute e delle

politiche sociali 1° dicembre 2009, l’esonero dal versamento dei

contributi sulle retribuzioni da lavoro dipendente nelle seguenti

percentuali:

a) 100 per cento, per i primi cinque anni;

b) 60 percento, per gli anni dal sesto al decimo;

c) 40 percento, per gli anni undicesimo e dodicesimo;

d) 20 percento, per gli anni tredicesimo e quattordicesimo.

Art. 11: Modalita’ di accesso alle agevolazioni

1. Per fruire dei benefici di cui al presente decreto, i soggetti

in possesso dei requisiti previsti dall’articolo 2 presentano al

Ministero dello sviluppo economico un’apposita istanza, nei termini

previsti con decreto del medesimo Ministero emanato entro 60 giorni

dalla data di pubblicazione del presente decreto. L’istanza e’

formulata secondo lo schema approvato dal Ministero dello sviluppo

economico sentito il Direttore dell’Agenzia delle entrate.

Nell’istanza i soggetti richiedenti indicano l’importo delle

agevolazioni complessivamente richiesto. Nella medesima istanza e’,

altresi’, dichiarato l’ammontare delle eventuali agevolazioni

ottenute a titolo di de minimis nell’esercizio finanziario in corso

alla data di presentazione dell’istanza e nei due esercizi finanziari

precedenti, nonche’ l’importo di eventuali altre agevolazioni

ottenute, non a titolo di de minimis, dall’impresa cumulabili con i

benefici di cui al presente decreto.

2. Il Ministero dello sviluppo economico, sulla base del rapporto

tra l’ammontare delle risorse stanziate e l’ammontare del risparmio

d’imposta e contributivo complessivamente richiesto, risultante dalle

istanze di cui al comma 1, determina, tenendo conto delle quote del

Fondo destinate alle riserve di cui all’articolo 4, l’importo massimo

dell’agevolazione complessivamente spettante a ciascun soggetto

beneficiario. Tali importi sono resi noti con provvedimento del

Ministero dello sviluppo economico, da pubblicare sul sito Internet

del medesimo Ministero.

3. Il Ministero dello sviluppo economico comunica telematicamente

all’Agenzia delle entrate i dati identificativi di ciascun

beneficiario compreso il relativo codice fiscale, nonche’ l’importo

dell’agevolazione concessa.

Art. 12: Modalita’ di fruizione delle agevolazioni

1. Le agevolazioni di cui all’articolo 3, comma 1, sono fruite

mediante riduzione dei versamenti da effettuarsi, ai sensi

dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, con

il modello di pagamento F24 da presentare esclusivamente attraverso i

servizi telematici messi a disposizione dall’Agenzia delle entrate,

pena lo scarto dell’operazione di versamento, secondo modalita’ e

termini definiti con provvedimento del Direttore della medesima

Agenzia.

2. Fermi restando i limiti di cui all’articolo 3, comma 2, le

agevolazioni sono fruite dai soggetti beneficiari fino al

raggiungimento dell’importo dell’agevolazione complessivamente

concessa, cosi’ come rideterminato nel provvedimento di cui al comma

2 dell’articolo 11.

Art. 13: Cumulo

1. Le agevolazioni di cui al presente decreto sono cumulabili con

altre agevolazioni, fatti salvi eventuali divieti in tal senso

previsti dalle norme che regolano le modalita’ di tali aiuti, anche

concesse all’impresa a titolo di de minimis. In tale ultimo caso, le

agevolazioni di cui al presente decreto sono cumulabili nel limite

dell’importo di 200.000,00, ovvero di 100.000,00 euro nel caso di

imprese attive nel settore del trasporto su strada, nell’arco di tre

esercizi finanziari, ai sensi di quanto previsto dal Regolamento (CE)

n. 1998/2006.

Art. 14: Trasmissione dei dati

1. L’Agenzia delle entrate comunica al Ministero dello sviluppo

economico, in via telematica, entro il 31 gennaio dell’anno

successivo a quello di fruizione delle esenzioni, i dati relativi

alle agevolazioni effettivamente fruite dai beneficiari.

Art. 15: Controlli

1. Le Amministrazioni competenti, nell’ambito dei rispettivi poteri

istituzionali in materia di attivita’ di controllo sul corretto

adempimento degli obblighi contributivi e fiscali dei contribuenti,

possono disporre appositi controlli, sia documentali che tramite

ispezioni in loco, finalizzati alla verifica della corretta fruizione

delle esenzioni, secondo le modalita’ ed entro i limiti previsti dal

presente decreto.

2. I soggetti beneficiari sono tenuti a comunicare tempestivamente

al competente agente della riscossione e, per conoscenza, al

Ministero dello sviluppo economico, all’Agenzia delle entrate e

all’Istituto Nazionale della Previdenza Sociale, pena la revoca delle

agevolazioni concesse, l’eventuale perdita, successivamente

all’accoglimento dell’istanza di agevolazione, dei requisiti di cui

all’articolo 2, comma 1, lettere c) e d).

Art. 16: Revoca delle agevolazioni

1. Le agevolazioni di cui al presente decreto sono revocate nel

caso in cui:

a) venga accertata l’insussistenza, in capo al soggetto

beneficiario, dei requisiti previsti all’articolo 2 per l’accesso e

la fruizione delle esenzioni, ovvero, con riferimento al requisito di

cui al comma 1, lettera c), dello stesso articolo, l’attivita’

economica venga trasferita al di fuori della ZFU prima che siano

decorsi almeno 5 anni dalla data di accoglimento dell’istanza di cui

all’articolo 11;

b) in qualunque fase del procedimento abbia reso dichiarazioni

mendaci o esibito atti falsi o contenenti dati non rispondenti a

verita’;

c) il soggetto beneficiario, pur svolgendo l’attivita’ di impresa

anche al di fuori della ZFU, non abbia adempiuto, ai sensi di quanto

previsto all’articolo 6, comma 6, all’obbligo di tenuta della

contabilita’ separata;

d) il soggetto beneficiario non consenta lo svolgimento dei

controlli di cui all’articolo 15;

e) emerga che il soggetto beneficiario abbia fruito delle

esenzioni di cui all’articolo 3 in misura superiore agli importi di

cui all’articolo 11, comma 2, nonche’ agli ulteriori limiti di

esenzione previsti dal presente decreto.

2. Nel caso in cui il soggetto beneficiario, successivamente alla

data di accoglimento dell’istanza di agevolazione, perda almeno uno

dei requisiti di cui all’articolo 2, comma 1, lettera d) e ne abbia

dato tempestiva comunicazione ai sensi dell’articolo 15, comma 2, le

agevolazioni concesse sono revocate in misura parziale, a decorrere

dalla data in cui si e’ verificata la perdita del requisito.

3. Nei casi in cui e’ disposta la revoca delle agevolazioni ovvero

si verifica la decadenza dalle stesse, le Amministrazioni competenti

procedono al recupero presso le imprese delle agevolazioni

indebitamente percepite per il successivo versamento all’Entrata

dello Stato.

Il presente decreto sara’ trasmesso ai competenti organi di

controllo e pubblicato nella Gazzetta Ufficiale della Repubblica

italiana.

Roma, 26 giugno 2012

Il Ministro dello sviluppo economico

Passera

Il Ministro dell’economia e delle finanze

Il vice Ministro delegato

Grilli

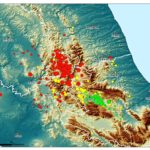

6APRILE.IT E' UN BLOG SENZA SCOPO DI LUCRO! sul terremoto che ha ucciso 309 persone a L'Aquila il 6 aprile 2009. Viene aggiornato senza alcuna periodicità e pertanto non è da considerarsi una testata giornalistica o in ogni caso un prodotto editoriale ai sensi della legge n.62 del 7.3.2001. L'obiettivo è quello di ricordare le vittime e sostenere le persone che stanno ancora affrontando gli effetti di quella tragedia e dei successivi terremoti del 2016 e del 2017. Tutte le immagini di questo sito sono ampiamente diffuse su Internet e sono qui utilizzate senza alcuno scopo commerciale; non è intenzione di questo sito appropriarsi indebitamente dei contenuti protetti da diritto d'autore, quindi se detenete il copyright di qualsiasi contenuto, contattateci e (secondo vostra indicazione) lo rimuoveremo o ne indicheremo l'autore. Un ringraziamento speciale a tutte le persone che aiutano questo sito a restare in vita.

6APRILE.IT E' UN BLOG SENZA SCOPO DI LUCRO! sul terremoto che ha ucciso 309 persone a L'Aquila il 6 aprile 2009. Viene aggiornato senza alcuna periodicità e pertanto non è da considerarsi una testata giornalistica o in ogni caso un prodotto editoriale ai sensi della legge n.62 del 7.3.2001. L'obiettivo è quello di ricordare le vittime e sostenere le persone che stanno ancora affrontando gli effetti di quella tragedia e dei successivi terremoti del 2016 e del 2017. Tutte le immagini di questo sito sono ampiamente diffuse su Internet e sono qui utilizzate senza alcuno scopo commerciale; non è intenzione di questo sito appropriarsi indebitamente dei contenuti protetti da diritto d'autore, quindi se detenete il copyright di qualsiasi contenuto, contattateci e (secondo vostra indicazione) lo rimuoveremo o ne indicheremo l'autore. Un ringraziamento speciale a tutte le persone che aiutano questo sito a restare in vita. 6APRILE.IT IS A NON-PROFIT BLOG! about the earthquake which killed 309 people in L'Aquila, Italy, on 6 april 2009. The aim is to remeber the victims and to support local popuation which is still facing the effects of that tragedy and of the subsequent 2016 and 2017 earthquakes. All pictures and other media on this site are widely spread on the internet and are used here without any commercial purpose; it is not the intention of this site to misappropriate copyrighted content, so if you own the copyright of any content, just contact us and we will remove it. Special thanks to all the people who help in keeping this website alive.

6APRILE.IT IS A NON-PROFIT BLOG! about the earthquake which killed 309 people in L'Aquila, Italy, on 6 april 2009. The aim is to remeber the victims and to support local popuation which is still facing the effects of that tragedy and of the subsequent 2016 and 2017 earthquakes. All pictures and other media on this site are widely spread on the internet and are used here without any commercial purpose; it is not the intention of this site to misappropriate copyrighted content, so if you own the copyright of any content, just contact us and we will remove it. Special thanks to all the people who help in keeping this website alive.